ファイナンスから考える、攻めるリスクマネジメント

~リスク・アペタイトと社会全体への視点

1.はじめに ~守りのリスク管理から攻めのリスク管理へ

皆さん、リスクマネジメントと聞いてどのようなことを思い浮かべるでしょうか。

リスクマネジメントとは、企業内でリスクを管理し、損失の回避や低減を図るプロセス全般を指しますが、人によってはパワハラやセクハラ、与信管理や内部監査など、やや面倒なイメージが先行してしまうかもしれません。大事だと分かっているけれど、少し敬遠してしまうリスクマネジメント…。

今回は改めて「リスク」について考えてみたいと思います。そうすることで、単なる守りのリスク管理から、むしろ攻めのリスク管理へと発想を転換できないか検討していきしょう。

2.リスクの種類と日本のゼロリスク文化

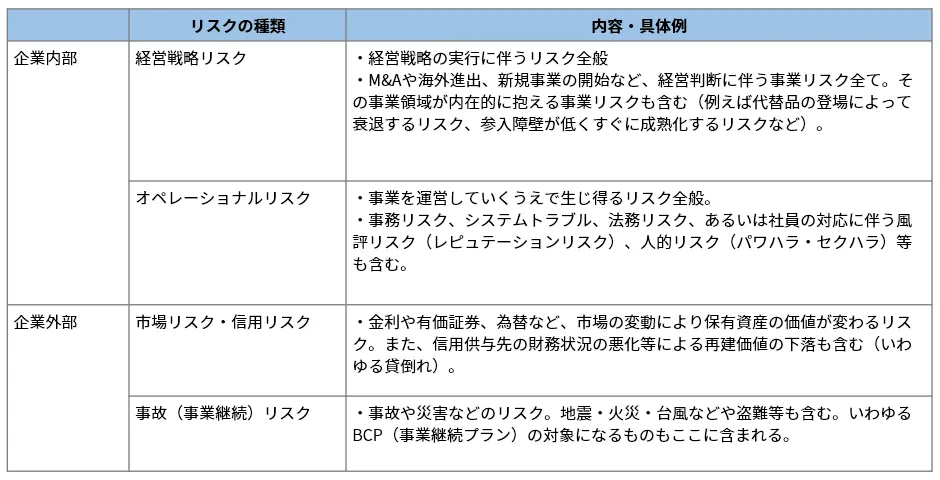

皆さんは「会社でのリスクにはどんなものがあるか?」と聞かれたら何と答えるでしょうか。

「いや、リスクっていっても色々沢山あるよ」ということなのですが、まずは自社のリスクをしっかりと意識していくことが重要です。

実際、色々な分け方がありますし、各業界によっても濃淡あるところかと思いますが、大きくは以下のように整理してみると分かりやすいように思います。

日本はゼロリスク信仰ともいうべき文化がありますが、すべてのリスクをゼロにすることはできませんし、効率的でもありません。理念的にはゼロにしたいといっても原子力発電事故のリスクもゼロではなく、むしろゼロリスクと考えてしまうことそのものが「いざというとき」の備えを怠らせてしまうこともあります。「見ないふり」はできないものですから、起こった場合はどうするのか、またどの程度の確率で起こりうるのかを想定しておくことは非常に大切です。

また、あらゆることにリスクがあるという意味では、世界はリスクとベネフィット(便益)のバランスの中で成り立っています。例えば日本における交通事故発生件数は30万5,196件で、これによる死者数は2,636人に上ります(2021年)。しかし、だからといって「自動車は危険だから使うのをやめよう」という話にはなりません。それだけのリスクを許容しても便益の方が大きいと判断されるからです。予防接種もそうで、何らかの副作用は一定確率で生じるものの、それを補うだけの公衆衛生上のメリットがあるから許容されています。同時に、全ての事故や副作用を発生させないように配慮しようということも可能かもしれませんが、そのためにかかるコストは莫大なものになりそうです。そういったある意味で「当たり前」のリスクとベネフィットの比較衡量の中で私たちは生きているということも意識しなければならないでしょう。

3.リスク・アペタイト ~攻めのリスク管理の発想へ

ところで、先ほどのリスクの種類で、オペレーショナルリスクのようになるべく減らしていきたいものもあれば、信用リスクや市場リスクのように一定程度許容しなければビジネスにならないというものもあります。しかし、「一定程度許容しなければ」といっても、どの資産を持つべきか、どのような業種を取引先として選ぶべきか、などの観点でリスクコントロールは一定程度可能になります。

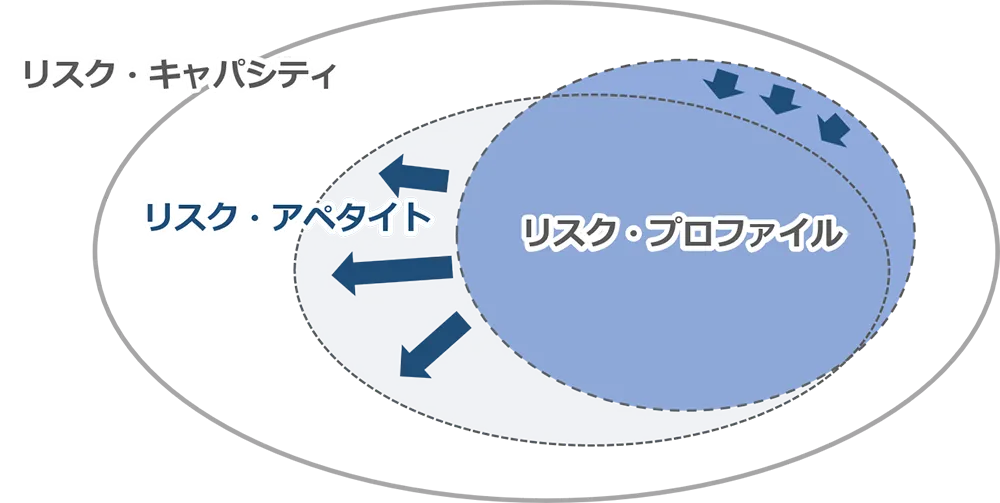

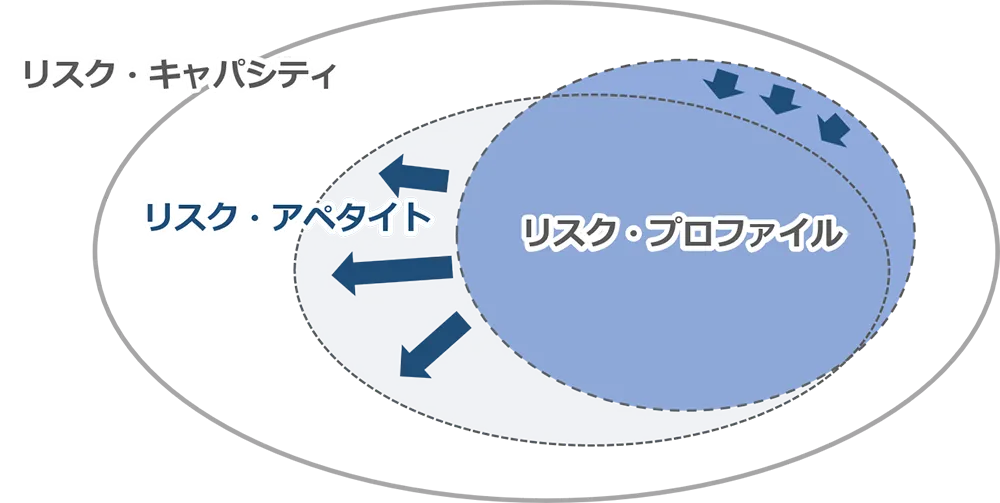

ここで、金融機関の分野(リスク管理の専門家たちの間)で使われてきている「リスク・アペタイト・フレームワーク(RAF)」の考え方を紹介しておきたいと思います。これは企業の戦略目標や事業計画を実現するために、どのようにリスクマネジメントを行うかを考えた全体的なアプローチのことで、具体的には以下の3つの言葉の意味から考えると分かりやすいと思います

| ●リスク・キャパシティ: | 組織が許容できる最大リスク量 |

| ●リスク・アペタイト: | 組織の目標や事業計画の達成のために進んで受け入れるリスクの種類と量 |

| ●リスク・プロファイル: | 組織が有している現時点でのリスクの種類と量 |

アペタイト(appetite)というのは「食欲」という意味で、リスクを取りに行くという欲求が良く表れた言葉です。どうしてもリスクというのは避けたいものと捉えられがちですが、今のリスクの状況はどうなのか、それは自社が取りたいリスクの分布と同じなのか、自社が最大許容できるリスク量はどの程度なのか、そういう見える化を行うことで、より積極的にリスクを取りにいくことができるはずです。

例えば昔ながらの日本的大企業では、多くの業種に顧客が存在し、それぞれの事業部ごとに営業をしているというケースがありますが、これはそれだけ広くの業種にリスクをとっているということでもあります。自社の成長性やリターンを考えればもっと特定の業種に絞るべきではないか、あるいは成長地域に絞るべきではないか、こういった事業ポートフォリオの観点も「取るべきリスクは何か」というリスク面から議論ができるでしょう。リスク・アペタイト・フレームワークはもともと組織全体の収益性とリスクマネジメントを一体的に追いかけるために開発されたものでもあります。ホームセンターの中には従来の郊外型大型店から都心型小型店へとシフトさせているところもあり、回転ずしチェーンも従来では出店してこなかった都心に展開している企業もあります。それらも単純にビジネスチャンスというだけではなく、「今取るべきリスクは何か」というリスクマネジメントの観点から積極的に議論できることでもあるのです。

なお、リスク・キャパシティは「組織が許容できる最大リスク量」ですが、財務的にこれ以上のリスクが出てしまうと債務超過になってしまうなど、客観的な設定が可能です。その上で、リスク・アペタイトのフレームワークでは、どういうリスクの種類にどの程度のリスク量があるのかを計算していき、どのようにリスク資産を持つべきかを決めていくことになります。リスク量の算定については、VaR(バリュー・アット・リスク)という考え方がよく用いられますが、現在保有している資産が一定期間でどの程度変動するのか、統計的な想定の下で最大損失額を算定するなど色々な考え方があります。リスクを定量的に把握しようとする努力は長年の課題でもあり、興味のある方は是非ご自身でも調べてみてください。

4.社会全体におけるリスク量を減らす ~ESG投資やサーキュラーエコノミーの流れ

今までは一企業におけるリスクマネジメントの話をしてきました。ここからは、社会全体のリスクというものへ目を向けたいと思います。

2008年に起こったリーマンショックは世界的な金融不安を引き起こし、欧州を中心に企業経営に大きな影響を与えました。当時、アメリカのサブプライムローン(低格付け貸出し)は金融工学的な手法によって分散され、一見問題ない形で世界中の資産にバラまかれていました。それによって確かに理論上はリスク分散されており、世界中が問題視していなかったわけですが、結局のところ、世界的な信用リスクに繋がってしまいました。何がおかしかったのか?自分達には見えていないリスクがあるのではないか、そのように考えた欧州の企業や投資家たちは社会全体における超長期的なリスク低減を意識していきます。

そこで出てきたのがサステナビリティ経営であったりESG投資の流れです。

日本ではまだあまり広がっていませんが、外部不経済を出しながら企業が利益を出したところで、長期的には結局財務を痛めることになってしまう、そのことを私たちはリーマンショックで学びました。そもそも機関投資家の中心である年金基金や保険会社は50年、100年での投資を考えているわけで、数年間での「勝った」「負けた」で勝負しているわけではありません。市場そのものが健全に発展してもらわなければ収益を上げ続けることはできず、そのために企業経営に長期視点を求めているというのが実情です。

また、日本の年金基金(GPIF)などが代表的な事例ですが、200兆円を超える運用資産があります。そこまで巨大な運用となると、あらゆる資産(アセット)に投資せざるを得ず、まさにユニバーサル・オーナー(資産が巨額のため、事実上、経済・市場全体に投資している機関投資家)として市場全体の成長を求めているといえるでしょう。

また、日本の年金基金(GPIF)などが代表的な事例ですが、200兆円を超える運用資産があります。そこまで巨大な運用となると、あらゆる資産(アセット)に投資せざるを得ず、まさにユニバーサル・オーナー(資産が巨額のため、事実上、経済・市場全体に投資している機関投資家)として市場全体の成長を求めているといえるでしょう。

もちろん、今までコストとされてきた外部不経済を取り込んでいくことは収益悪化につながります。それは女性活躍や障がい者雇用、リサイクルなどを推進するサーキュラーエコノミーなども全て同様であり、単純にコストとして受け入れるだけでは社会も成長しませんし、企業としても受け入れがたいものがあるでしょう。それらは、取り込むことで一段上の価値創造へと昇華させなければ意味がなく、そこに企業や社会のイノベーションが求められることになります。単なる女性活躍ではなく、男女ともにより良く活躍できる制度は何か、障がい者の方への単なるアウトソーシングではなく、いかにその特性を健常者では生み出せない価値創造につなげるか(近年はニューロダイバーシティなどの取り組みもあります)、環境への配慮も同様に、新しい価値創造につなげていく必要があります。

そういった社会全体のリスクマネジメントの流れがあるとすれば、企業のリスク・アペタイトもその中で決めていく必要があるでしょう。社会全体がどういう方向性で価値創造を行おうとしているか、その変化の中で企業もまた、自社の攻めのリスクマネジメントを行っていく必要があると考えられます。

5.さいごに ~魂を込めたリスクテイクを

リスクマネジメントというと内部監査の「三つの防衛線」のような話やリスク評価をどうするか、危機管理対応マニュアルをどう作るか、危機管理チームをどう編制するか、など硬いテーマになりがちです。ただ、外部からの要請で作ったリスクマネジメントは「仏作って魂入れず」にもなりがちで、その多くの失敗を私たちはコロナ禍のBCP対応で見ることにもなりました。

事業にはリスクがつきもので、リスクとリターンは裏腹の関係にあるというのはファイナンスの世界では常識的な発想です。では自社はどういうリスクをとってリターンを追いかけているのだろうか?むしろリターンを上げるために積極的にリスクを取るという発想を持ってもよいのではないか、そしてそうすればよりリスクテイクに手触り感が出てくるのではないか、そういうような気がします。

是非皆さんの企業においても改めてどんなリスクを持っているのか、そしてそれは今の世界情勢に合わせて最適なものになっているのか、改めて検討してみてほしいと思います。そして、是非攻めのリスクマネジメントを実践し、新しい世界でリターンを上げていきましょう。